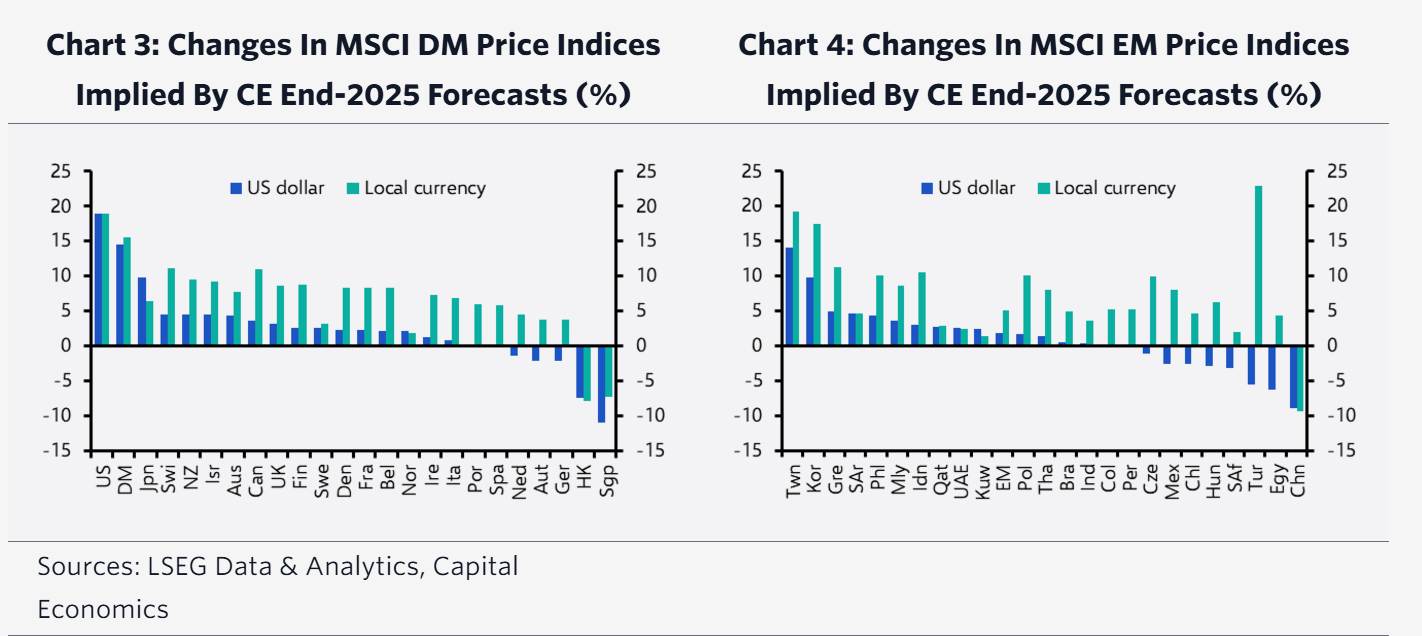

H Capital Economics εξηγεί ότι δεδομένης της προσδοκίας τους ότι η κυβέρνηση Τραμπ θα προωθήσει τα σχέδιά της για αύξηση των δασμών σε όλους τους τομείς, αναθεωρεί γενικά προς τα κάτω τις προβλέψεις της για τις χρηματιστηριακές αγορές εκτός των ΗΠΑ. Η Κίνα είναι ο κύριος στόχος του εμπορικού πολέμου και υποψιάζεται η CE ότι η χρηματιστηριακή αγορά της θα έχει ιδιαίτερα κακή πορεία.

«Η άποψή μας για το πώς η νίκη του Ντόναλντ Τραμπ άλλαξε τις προοπτικές για τις μετοχές τα επόμενα δύο χρόνια. Το συμπέρασμα είναι ότι συνεχίζουμε να αναμένουμε ότι η τεχνητή νοημοσύνη (AI) θα τραβήξει το αμερικανικό χρηματιστήριο προς τα πάνω και έτσι διατηρήσαμε την πρόβλεψή μας για τον S&P 500 να φτάσει τις 7.000 μονάδες μέχρι το τέλος του 2025. Μέχρι τις αμερικανικές εκλογές, οι προβλέψεις μας για τις αγορές βασίζονταν στη συνέχεια της πολιτικής. Για να είμαστε σίγουροι, δεν έχουμε αλλάξει τις προβλέψεις μας για τη χρηματιστηριακή αγορά των ΗΠΑ. Το ράλι των αμερικανικών μετοχών μετά τις εκλογές είχε ως αποτέλεσμα ο S&P 500 να βρίσκεται κοντά στην πρόβλεψή μας για το τέλος του έτους, δηλαδή στις 6.000 μονάδες. Από τη μία πλευρά, θεωρούμε ότι οι πολιτικές του Τραμπ θα είναι αρνητικές για την ανάπτυξη και αμφιβάλλουμε ότι θα μπορέσει να προσφέρει έναν ακόμη γύρο φοροελαφρύνσεων για τις εταιρείες. Αλλά, από την άλλη πλευρά, δεν περιμένουμε να βουλιάξει η αμερικανική οικονομία ή οι πολιτικές του Τραμπ να κάμψουν τον ενθουσιασμό για την ΑΙ», εξηγεί ο οίκος.

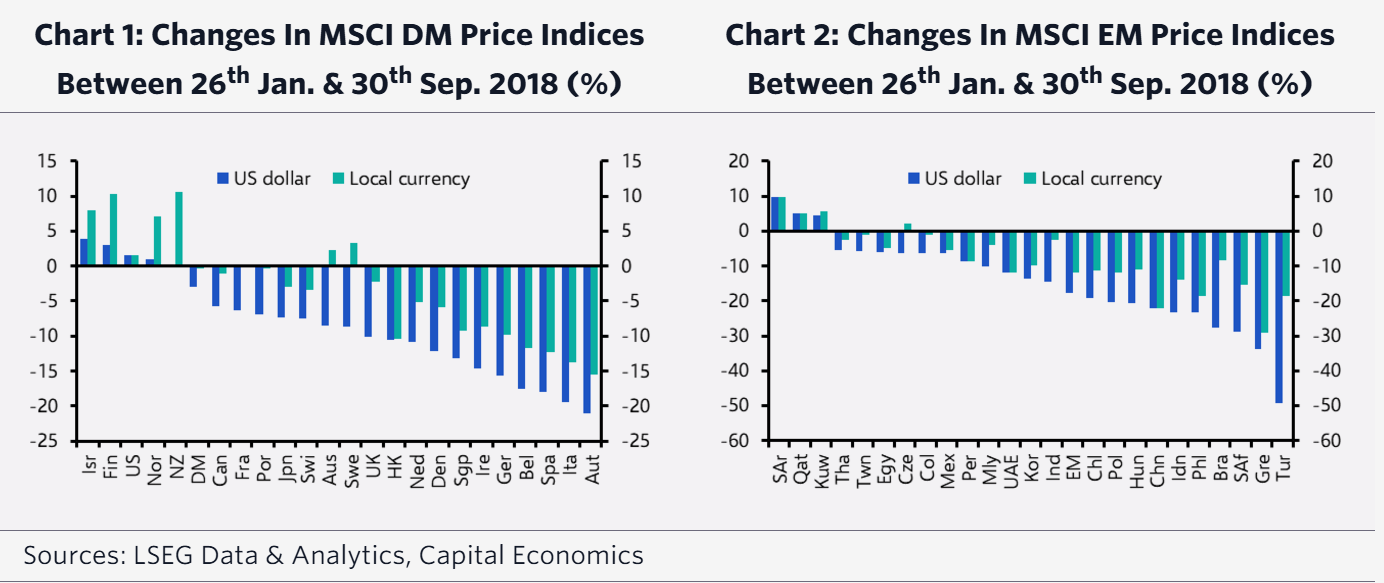

«Αλλού, ωστόσο, οι προοπτικές για τις μετοχές έχουν επιδεινωθεί, κατά την άποψή μας. Ο κύριος λόγος είναι ότι αναμένουμε ότι η κυβέρνηση Τραμπ θα επιβάλει καθολικούς δασμούς στα εισαγόμενα αγαθά και ότι αυτό θα επιβαρύνει τις μετοχές εκτός ΗΠΑ. Άλλωστε, οι μετοχές σημείωσαν πτώση από τα τέλη Ιανουαρίου 2018, όταν ο Τραμπ ξεκίνησε εμπορικό πόλεμο κατά τη διάρκεια της πρώτης θητείας του. Η αμερικανική χρηματιστηριακή αγορά ήταν από τις λίγες που ανέκαμψαν μέχρι τον Οκτώβριο εκείνου του έτους, στη συνέχεια έπεσε ξανά, αλλά αυτό οφειλόταν στις ανησυχίες ότι η πολιτική της Fed θα γινόταν πολύ σφιχτή», συνεχίζει η βρετανική εταιρεία.

Οι προοπτικές είναι ιδιαίτερα κακές για την Κίνα

Ο δείκτης MSCI China Index έχει υποχωρήσει περίπου 15% από την πιο πρόσφατη κορύφωσή του τον Οκτώβριο, εξακολουθεί να βρίσκεται περισσότερο από 30% πάνω από το χαμηλό του Ιανουαρίου, καθώς οι προσδοκίες για κυβερνητική στήριξη έδωσαν μεγάλη ώθηση στη χρηματιστηριακή αγορά, καθαρά, φέτος. «Όχι μόνο πιστεύουμε ότι τα μέτρα που έχουν ανακοινωθεί μέχρι στιγμής δεν θα είναι αρκετά για να προκαλέσουν μια βιώσιμη στροφή στην οικονομία, αλλά η χώρα θα πρέπει επίσης να αποτελέσει τον κύριο στόχο του εμπορικού πολέμου που αναμένουμε ότι θα ξεκινήσει με τις ΗΠΑ. Η παραδοχή μας είναι ότι οι ΗΠΑ θα επιβάλουν δασμούς 60% σε όλα τα αγαθά από την Κίνα. Το αποτέλεσμα είναι ότι αναμένουμε ότι οι κινεζικές μετοχές θα έχουν κακή πορεία το επόμενο έτος, προβλέπουμε ότι ο δείκτης MSCI China Index θα υποχωρήσει κατά σχεδόν 10% μέχρι το τέλος του 2025», εκτιμά η CE.

Τέλος, οι μετοχές της ευρωζώνης είναι επίσης πιθανό να υποφέρουν. Οι εταιρείες στη Γερμανία θα μπορούσαν να είναι ιδιαίτερα ευάλωτες σε έναν εμπορικό πόλεμο, δεδομένων των ισχυρών εμπορικών δεσμών της χώρας με την Κίνα και του μεγάλου εμπορικού πλεονάσματος με τις ΗΠΑ. Εν τω μεταξύ, η χρηματιστηριακή αγορά της Γαλλίας έχει έντονη κλίση προς τον τομέα της πολυτέλειας, ο οποίος έχει πληγεί σκληρά από τις ανησυχίες για την ανάπτυξη στην Κίνα.

«Ακόμη και μια οικονομική ανάκαμψη στην Κίνα πιθανώς δεν θα βοηθούσε πολύ, δεδομένης της συνεχιζόμενης καταστολής από τις αρχές της επίδειξης πλούτου στο πλαίσιο της ατζέντας της “κοινής ευημερίας”. Επιπλέον, αν και οι εισηγμένες πολυεθνικές εταιρείες δεν θα πρέπει αναμφισβήτητα να είναι πολύ εκτεθειμένες στην εγχώρια πολιτική, η πολιτική αβεβαιότητα στη Γαλλία ενδέχεται να συνεχίσει να επιβαρύνει τις αποτιμήσεις των μετοχών εκεί. Με τη Γαλλία και τη Γερμανία να αντιπροσωπεύουν περίπου το 60% του δείκτη της ευρωζώνης του MSCI, αναμένουμε χαμηλές επιδόσεις από την περιοχή συνολικά. Ωστόσο, εξακολουθούμε να βλέπουμε ορισμένα φωτεινά σημεία, όπως οι μετοχές χρηματοπιστωτικών εταιρειών στην Ιταλία ή την Ισπανία», καταλήγει το βρετανικό think tank.

Πηγή: newmoney.gr

Διαβάστε επίσης: UBS: 3 απειλές, 1 πρόκληση και 1 ευκαιρία που θα καθορίσουν την επόμενη 10ετία